Coluna Valor em Foco

Como saber o custo da sua sucessão patrimonial?

Inventários judiciais podem levar entre 1 e 5 anos para serem concluídos, dependendo da complexidade do caso

Planejamento de sucessão patrimonial é um tema de crescente relevância no Brasil. Foto: Reprodução

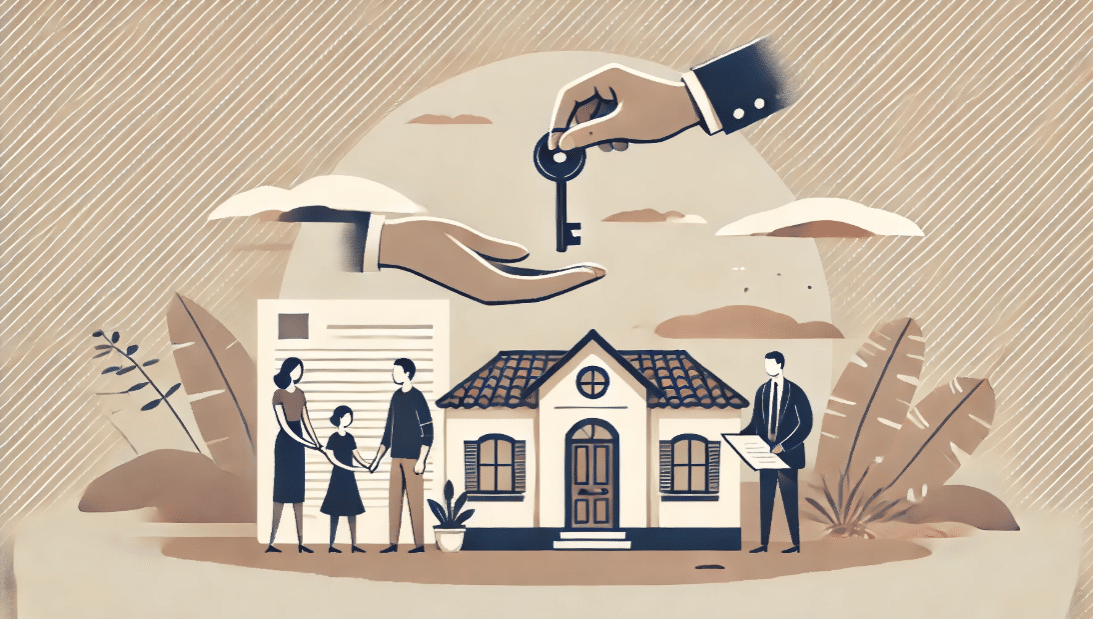

O planejamento sucessório é um tema de crescente relevância no Brasil, especialmente em um cenário de aumento da renda média populacional e de reformas tributárias. Com um bom planejamento sucessório, realizado de forma prévia, auxilia a um menor pagamento de carga tributária e, consequentemente, uma maior transferência dos bens para a próxima geração.

> Quer receber as principais notícias do ES360 no WhatsApp? Clique aqui e entre na nossa comunidade!

Há 20 anos, era comum as famílias não se preocuparem tanto com o tema, visto que em 2005, a renda domiciliar per capita média no Brasil era de aproximadamente R$ 615 por mês, segundo dados da PNAD (Pesquisa Nacional por Amostra de Domicílios) realizada pelo IBGE. Porém, com o advento da classe média brasileira, os valores pagos de custos de transmissão dos bens entre gerações aumentaram de forma significante e, hoje no Brasil, a arrecadação média anual do ITCMD (Imposto sobre Transmissão Causa Mortis e Doação) gira em torno de R$ 10 bilhões.

Além disso, outro ponto de suma importância é ter em mente o tempo médio de inventário no Brasil. Inventários judiciais podem levar entre 1 e 5 anos para serem concluídos, dependendo da complexidade do caso. Inventários extrajudiciais (em cartório) são mais rápidos, podendo ser finalizados em até 3 meses, desde que não haja litígio.

Esses prazos estão levando em consideração que os herdeiros realizaram de forma rápida o pagamento do ITCMD, porém geralmente não é isso que acontece visto que esse imposto varia entre 2 e 8% do valor dos bens inventariados. O bom planejamento sucessório tem como objetivo uma organização previa familiar para que haja recursos suficientes para arcar com esses custos.

A primeira informação importante que se deve ter ao começar um planejamento financeiro é o valor do ITCMD nos dados em que se possui bens, visto que, caso a família tenha imóveis em São Paulo e em Tocantis, terá que pagar o imposto de cada bem referente ao estado em que ele se encontra. Abaixo está uma tabela com as alíquotas de ITCMD (Imposto sobre Transmissão Causa Mortis e Doação) de cada estado brasileiro, conforme os dados mais recentes disponíveis:

| Estado | Alíquota (%) |

| Acre (AC) | 4% |

| Alagoas (AL) | 2% – 8% (progressiva) |

| Amapá (AP) | 2% – 4% (progressiva) |

| Amazonas (AM) | 2% – 4% (progressiva) |

| Bahia (BA) | 4% – 8% (progressiva) |

| Ceará (CE) | 2% – 8% (progressiva) |

| Distrito Federal (DF) | 4% – 6% (progressiva) |

| Espírito Santo (ES) | 4% |

| Goiás (GO) | 2% – 8% (progressiva) |

| Maranhão (MA) | 4% |

| Mato Grosso (MT) | 4% |

| Mato Grosso do Sul (MS) | 3% |

| Minas Gerais (MG) | 4% – 5% (progressiva) |

| Pará (PA) | 2% – 4% (progressiva) |

| Paraíba (PB) | 4% |

| Paraná (PR) | 4% |

| Pernambuco (PE) | 2% – 8% (progressiva) |

| Piauí (PI) | 4% |

| Rio de Janeiro (RJ) | 4.5% – 8% (progressiva) |

| Rio Grande do Norte (RN) | 4% |

| Rio Grande do Sul (RS) | 3% |

| Rondônia (RO) | 4% |

| Roraima (RR) | 4% |

| Santa Catarina (SC) | 2.8% – 8% (progressiva) |

| São Paulo (SP) | 4% |

| Sergipe (SE) | 4% |

| Tocantins (TO) | 2% – 4% (progressiva) |

Posteriormente, deve-se compilar todos os bens em nome do indivíduo e realizar uma mensuração aproximada do patrimônio a ser transferido em caso de morte ou doação.

Vamos assumir o caso de um casal que residem no estado de São Paulo o qual possui uma alíquota fixa de 4% para o ITCMD. Juntos, possuem um total de R$ 2.000.000 em bens e estão casados em regime de comunhão parcial de bens (assumindo que todos os bens foram adquiridos durante o casamento e são comuns). Em caso de falecimento de um dos cônjuges, com o regime de comunhão parcial, metade dos bens pertence ao cônjuge sobrevivente, e a outra metade é partilhada entre os herdeiros.

Neste exemplo, o cálculo correto do ITCMD que deve ser feito é o seguinte:

- Devido ao regime de casamento, o cônjuge sobrevivente possui o direito de 50% desse patrimônio sem que haja a incidência de ITCMD.

- Como o casal não possui filhos, os outros 50% também ficarão para o cônjuge sobrevivente, porém, neste caso, com a incidência do ITCMD. Ou seja, a base de cálculo para o imposto será de R$ 1.000.000,00.

- Como a líquota do ITCMD em São Paulo é de 4$%, o imposto a ser pago será de R$ 40.000,00 (4% * R$ 1.000.000,00).

- Para um bom planejamento sucessório, é importante também levar em consideração que terão gastos cartoriais (média de 2% do patrimônio) e, em alguns casos, gastos com advogados (o custo advocatício irão variar conforme a tabela da OAB). Ou seja, nesse caso o custo médio ficaria em torno de R$ 60.000,00.

Na maioria dos casos, o pagamento do ITCMD deve ser recolhido em até 30 dias após a assinatura da escritura pública ou decisão judicial que formalize a transferência dos bens. Se o ITCMD não for pago dentro do prazo legal, os herdeiros ou beneficiários estarão sujeitos a penalidades.

A primeira delas é a multa por atraso, que pode variar de acordo com a legislação estadual. Em São Paulo, por exemplo, a multa moratória pode variar entre 20% e 100% do valor devido, dependendo do tempo de atraso. Alguns estados aplicam percentuais menores para atrasos curtos, geralmente até 60 dias, e aumentam progressivamente.

Além disso, serão aplicados juros de mora sobre o valor do imposto devido, calculados com base na taxa Selic ou outra taxa definida pela legislação estadual, desde o dia seguinte ao vencimento.

Se o imposto permanecer em aberto, a dívida pode ser inscrita na Dívida Ativa do Estado, e o governo poderá ajuizar uma execução fiscal contra os herdeiros ou beneficiários. Isso pode resultar na penhora de bens ou no bloqueio de contas bancárias.

Por isso, é altamente recomendável regularizar o pagamento do ITCMD o mais rápido possível para evitar o acúmulo de encargos. Em caso de inventários de grandes fortunas, caso a família não tenha se organizado previamente, é comum que os bens fiquem anos congelados até que a situação se regularize. Por isso a importância de se organizar o quanto antes para que o processo seja o mais tranquilo possível.

Beatriz Silva de Araujo é economista e Assessora de Investimentos da Valor Investimentos

Os artigos publicados pelos colunistas são de responsabilidade exclusiva de seus autores e não representam as ideias ou opiniões do ES360.