Coluna Valor em Foco

Selic alta: oportunidade ou armadilha nos Fundos DI?

A diminuição de spreads e o aumento da Selic são pontos de atenção no mercado de crédito privado

Com a chegada do final do ano, pode-se dizer com alguma segurança que a renda fixa reinou no Brasil em 2024. Os fundos dessa classe foram praticamente os únicos a captarem recursos nos três trimestres que já se passaram.

> Quer receber as principais notícias do ES360 no WhatsApp? Clique aqui e entre na nossa comunidade!

A princípio a Selic mais alta ajuda os fundos de renda fixa mais tradicionais que rendem mais quando a Selic está alta, já que os fundos têm correlação alta com CDI que é praticamente o mesmo valor que a Taxa Selic. Entretanto nem tudo são flores, com CDI muito elevado normalmente se acende um sinal amarelo. Com muito dinheiro fluindo para o crédito privado, esse mercado começa a ficar cheio demais. Em meio ao cenário de alta dos juros, os spreads de crédito oferecidos pelos títulos de dívida de empresas, como as debêntures, por exemplo, atingiram o menor patamar desde 2022. Especialmente o spread de ativos High Grade, de empresas que apresentam menor risco de crédito. Estes são os ativos que estão presente nos fundos de renda fixa mais populares, com resgates mais curtos, normalmente entre zero e 30 dias para resgate.

O spread de crédito médio de ativos High Grade, saiu de aproximadamente 2.5% para 1,6% em 12 meses. Por spread de crédito se entende o quanto um título de renda fixa de uma empresa, paga a mais do que um título do governo federal. Como é de se esperar, as empresas oferecem esse retorno extra (o spread) ao investidor porque parte-se do princípio de que elas possuem um risco maior de darem um calote do que o governo brasileiro. Vale lembrar que o governo federal pode “imprimir dinheiro”, o que uma empresa não pode fazer. Agora, para entender como isso pode ser realmente perigoso para o investidor, é necessário entender os 2 principais riscos de um fundo de renda fixa:

- O principal risco da renda fixa é o chamado risco de crédito, risco de calote ou o risco de que a instituição devedora não pague o que foi acordado ao se emitir um título de renda fixa. O dinheiro emprestado, ou aplicado em um título de renda fixa, vai a zero, passa a valer zero reais. Este é um risco mais fácil de entender e bem baixo para fundos de crédito High Grade.

- Pouco compreendido, mas que começa a acender um sinal amarelo neste momento é risco de mercado. Esse risco vem diretamente das oscilações dos spreads de crédito praticados pelo mercado. É quanto o valor do título pode variar no curto ou médio prazo.

Para entender o dano que o risco de mercado pode causar no seu investimento, que é o principal motivo que escrevo este texto, vou discorrer sobre 2 exemplos recentes

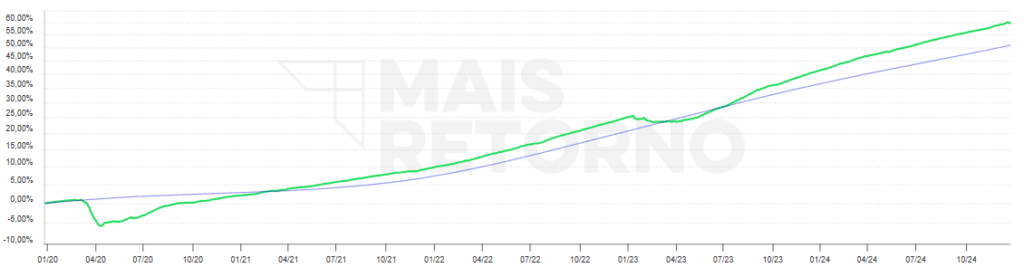

- No primeiro semestre de 2020, durante a pandemia, quem investia nesses tradicionais fundos de renda fixa e estava acostumado a rentabilidade perto de 1%a.m., que esses fundos normalmente entregam, se espantou bastante quando viu esses rendimentos irem diminuído pouco a pouco até menos de 0,2%a.m., e ainda pior, subitamente ter alguns meses expressivamente negativos, muitos deles com rentabilidade pior que -3% em um mês.Isso aconteceu porque muitos investidores resgataram estes investimentos por motivos diversos, uma onda forte de resgastes, desencadeando um movimento em bola de neve.Houve resgates de investidores insatisfeitos com a rentabilidade de 0,2%, e não mais 1% como de costume, outros resgatam simplesmente para pagar suas contas já que em meio a pandemia muitos perderam o emprego, enquanto investidores mais agressivos resgataram de renda fixa porque enxergaram uma oportunidade de compra no mercado de ações, já que nesse mercado mais volátil vários ativos caíram mais de 50% durante este período.Fato é que, por vários motivos, aconteceram inúmeros pedidos de resgates desses fundos e o gestor do fundo por sua vez, nesses momentos, se ve obrigado a se desfazer dos ativos praticamente a qualquer preço. É tão simples quanto muita gente vendendo e ninguém querendo comprar em um exemplo clássico de oferta e demanda e o preço começa a desabar. A queda dos preços se acentua ainda mais quando outros investidores, ao verem seus fundos renderem negativamente, também pedem resgates.O que relatamos aqui não tem nenhuma ligação com o risco de crédito, já que as maiores empresas do país, para quais esses fundos emprestam dinheiro através os títulos de renda fixa, estavam saudáveis. Trata-se de um caso clássico de crise de liquidez e oscilação de mercado, atrelado ao risco de mercado que descrevemos. Este movimento segue até que o preço se torne tão atrativo que investidores mais cientes do que está acontecendo aproveitem o momento para comprar e auferir ótimos lucros.

- Outro caso emblemático no mercado de renda fixa ocorreu no início de 2023, desencadeado pelo calote de Lojas Americanas, que pediu recuperação judicial e deixou o mercado em pânico.Vale dizer que o caso de Lojas Americanas está sim ligado ao risco de crédito, mas o que aconteceu após o problema com Lojas Americanas foi ainda mais grave para as cotas dos fundos.Muitos investidores assustados e com receito de um problema maior, que pudesse acontecer sistemicamente com várias outras empresas, passaram a pedir resgates dos seus fundos de renda fixa, desencadeando novamente o movimento em bola de neve como descrito no exemplo anterior e rentabilidade negativa nos fundos por alguns meses.

Em ambos os momentos citados os fundos de renda fixa passaram por alguns meses bem delicados e muitos investidores ficaram extremamente insatisfeitos, principalmente por não entenderem os riscos desse tipo investimento que muitos julgam ser sem risco.

Importante notar que em ambos os casos o que gera o movimento é uma corrida de resgate, tendo esses resgates algum motivo lógico ou não, culminando no que é chamado pelo mercado de crise de liquidez.

Por fim, estamos à beira de uma crise de liquidez para Fundos de Renda Fixa de Crédito Privado High Grade? A verdade é que não sabemos, mas com spread de crédito mais apertado este risco se torna maior, e principalmente, os fundos passam entregar uma rentabilidade muito pouco superior, ou até inferior, ao CDI. A relação de risco/retorno piora bastante, uma vez que rendem menos em comparação ao CDI e apresentam um risco de aumento de spreads relevante, o que traria volatilidade aos fundos. Este texto nem de longe tem a intenção de explicar toda a dinâmica por traz desse tipo de investimento, mas tem sim o intuito de despertar a sua atenção para esse risco e buscar se informar um pouco mais. Converse com seu assessor e entenda se seus investimentos estão posicionados de forma correta para este momento de mercado.

Sobre o autor: Adyr Nicchio é formado em Engenharia pela UFES e Especialista em Investimentos e Private Banking pelo Ibmec. Há 5 anos atua no mercado financeiro. Atualmente é integrante do Comitê de Produtos de Investimentos, Assessor de Investimentos e sócio da Valor Investimentos.

Sobre o autor: Adyr Nicchio é formado em Engenharia pela UFES e Especialista em Investimentos e Private Banking pelo Ibmec. Há 5 anos atua no mercado financeiro. Atualmente é integrante do Comitê de Produtos de Investimentos, Assessor de Investimentos e sócio da Valor Investimentos.

Os artigos publicados pelos colunistas são de responsabilidade exclusiva de seus autores e não representam as ideias ou opiniões do ES360.